董丹丹

编辑 | 孙誉容

审核 | 浦电路交易员

主要逻辑

主要逻辑:

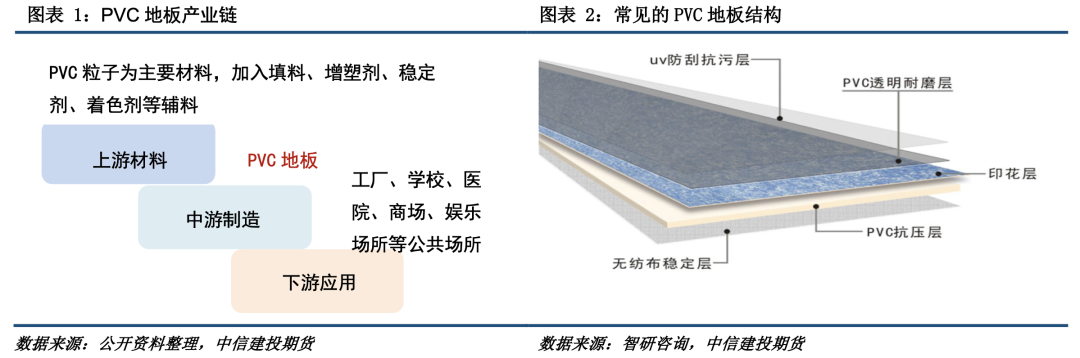

PVC地板是以聚氯乙烯(PVC)为主要原料,加入重钙粉、增塑剂、稳定剂等辅料,经压延或挤出工艺生产而成,俗称塑料地板。PVC地板具有环保、可回收利用、安装简便、耐磨、防潮、防滑、防水和防火阻燃等优点。

未来中国PVC地板的需求增速或源自中国国内需求增量,随着中国国内房地产行业的发展以及家装市场对PVC地板的使用偏好增加,均有可能加速PVC地板替代实木地板和地毯,增加PVC地板在国内的市场占有率。外需方面,PVC地板主要出口美国,因美国房地产市场降温以及关税问题,中国PVC地板出口至美国增速放缓或持续负增速。根据智研咨询统计,2020-2022年PVC地板外需占比分别为65%,55%,51%,外需占比下降。2022年中国出口至美国的PVC地板出口量占中国PVC地板出口量的50%,可简单定义中国出口至美国的PVC地板量约占中国PVC地板需求的25%。我们做了以下假设。

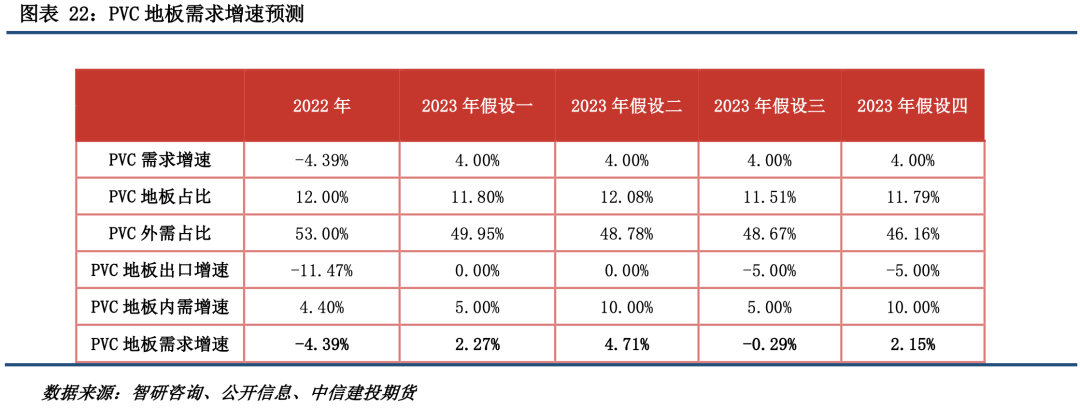

假设一:2023年PVC地板内需增长5%,出口外需增速0%,出口与2022年持平,则PVC地板增速约为2.27%。假设二:2023年PVC地板内需增长10%,出口外需增速0%,出口与2022年持平,则PVC地板增速约为4.71%。假设三:2023年PVC地板内需增长5%,出口外需增速-5%,则PVC地板增速约为-0.29%,即2023年PVC地板增速基本持平。假设四:2023年PVC地板内需增长10%,出口外需增速-5%,则PVC地板增速约为2.15%。保守估计情景三的概率大,乐观估计情景四的概率大。

因此,2023年PVC地板需关注国内需求端发力情况,内需提振PVC地板,外需占比或持续下降。

投资建议:

PVC短期维持震荡观点,05合约逢低做多,背靠6200-6300元/吨附近可试多。

风险提示:

宏观风险、需求不及预期。

建投视角

01 PVC地板是什么?

PVC地板是以聚氯乙烯(PVC)为主要原料,加入重钙粉、增塑剂、稳定剂等辅料,经压延或挤出工艺生产而成,俗称塑料地板。PVC地板具有环保、可回收利用、安装简便、耐磨、防潮、防滑、防水和防火阻燃等优点。PVC地板吸音性良好,在要求安静的环境,例如医院、图书馆广泛使用。防滑性能也是PVC地板的显著优点之一,在重物撞击下具有良好的恢复弹性,可减少人员的滑倒与摔伤,良好的反弹性能使得其不易出现损坏。

02 PVC地板国内需求仍可期待

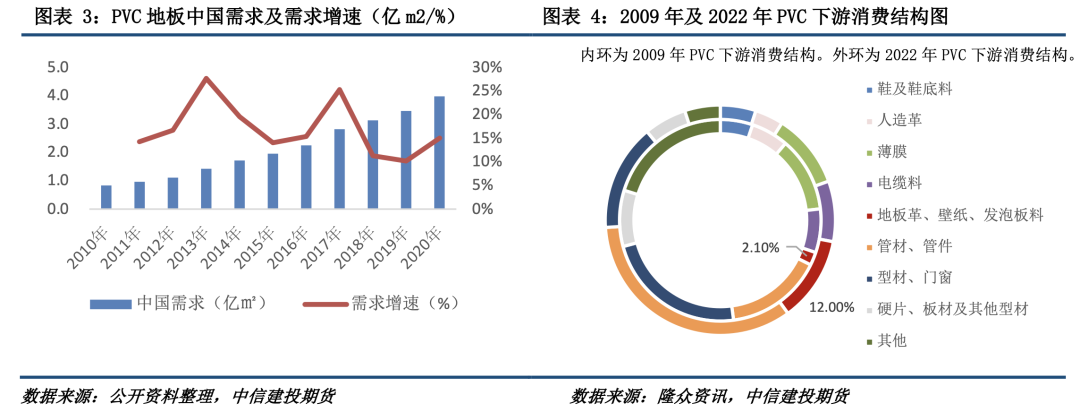

PVC地板在国内地板中市场占有率较低,PVC 地板占地板总需求量比重约5-6%。PVC地板在欧美、日韩发展较早,而在中国本土发展较晚,20世纪80年代初开始进入中国市场, 2000年至2004年在中国初步开始发展,2004年起,PVC地板逐渐被市场认可。据智研咨询统计,PVC地板中国需求自2010年至2020年复合年增长率达16.83%。PVC地板使用场景非常广泛,例如家庭、医院、学校、办公楼、工厂、公共场所、超市、商业、体育场馆等各种场所。

PVC地板是PVC众多下游之一,根据隆众资讯统计数据,2022年,PVC下游需求以硬质品为主,管材与型材门窗占比和接近50%,PVC地板在PVC下游需求市场位列第三,占比达到12%。2009年PVC地板在PVC需求占比仅2.10%,2022年PVC地板需求占比提升至12.00%。

受疫情影响,2020年-2022年PVC需求基本维稳,2020年PVC需求增速4.88%,2021年PVC需求增速-0.28%,2022年PVC需求增速-4.39%。2020年PVC地板需求占PVC需求占比8.6%,2022年PVC地板需求占PVC需求占比12%。近几年PVC地板需求略有增量,PVC地板需求可分为国内需求和国外需求。PVC地板国内需求增量源自新建房产、二手房装修以及绿色无污染地面装饰的需求提升。PVC国外需求增量以美国需求增量为主。

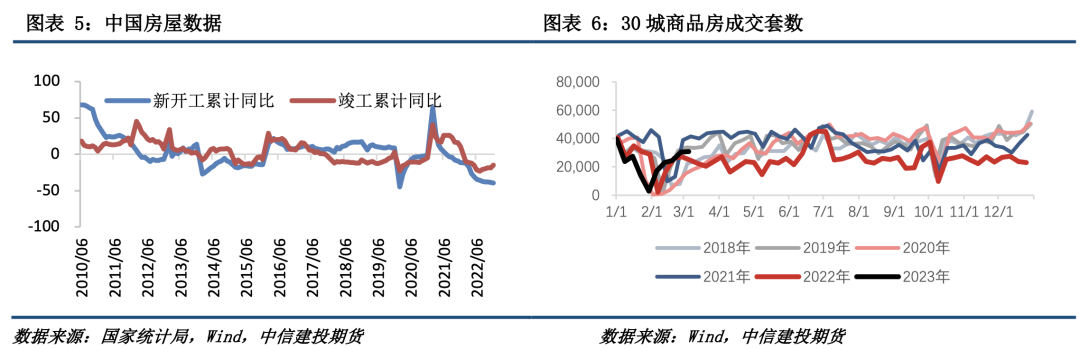

近几年中国房地产市场总体仍处于一定下行态势,无论是房屋新开工面积还是房屋竣工面积同比均呈负增速。截止到2022年12月,房屋新开工面积累计同比减少39.40%,房屋竣工面积累计同比减少15.00%。从2022年下半年起,房地产需求端政策手段包括降低房贷利率、降低首付比例,供给端落实“金融16条”、“三支箭”、“保交楼”资金,因此无论从短期还是中长期来看,房地产仍有发展空间。房地产恢复需经历融资改善、竣工改善、销售改善、拿地及新开工改善的路径,即房地产端的实质性恢复更多体现在2023年下半年及以后。后周期的地板消费的恢复或也需要在下半年才有所体现。

03 中国PVC地板出口占比高

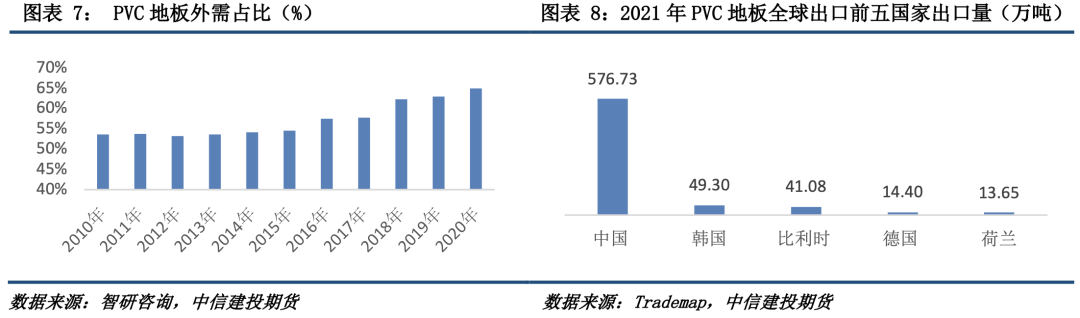

自2013年起,中国PVC地板外需占PVC地板产量占比超50%,2020年,PVC地板出口量占全国PVC地板产量的65%。PVC地板海外需求是中国PVC地板需求增量的主要来源。

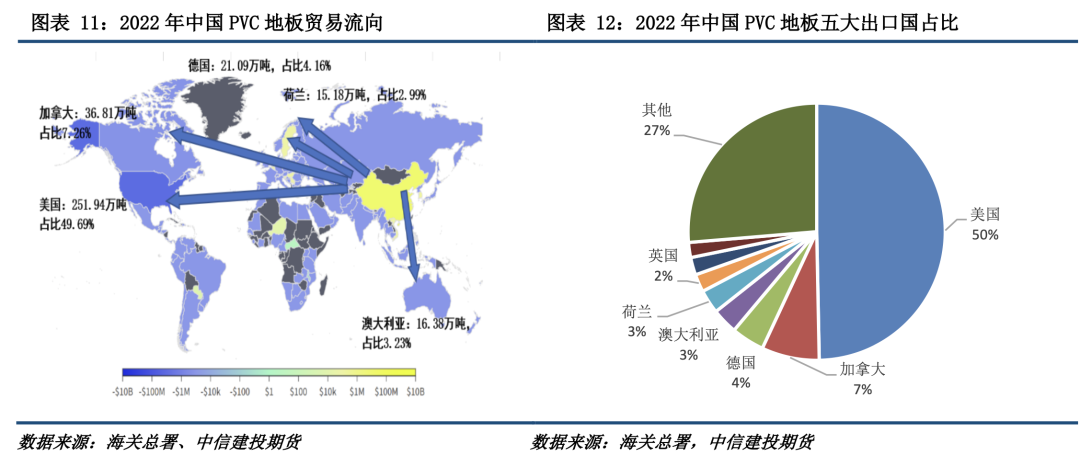

从全球来看,PVC地板在欧美、日韩发展较早,主要进口国集中在欧美。2021年全球PVC地板贸易流向显示,五大进口国分别为美国、加拿大、德国、法国、澳大利亚,前五大进口国占当年全球进口量的74.16%,其中美国进口量领先,占55.35%;加拿大、德国、法国、澳大利亚分别占比为7.53%,5.68%,2.83%,2.77%。

经过近一个世纪的发展,欧美发达国家的PVC地板市场得到了消费者的高度认可。但由于劳动力成本上升等因素,欧美发达国家和地区利用比较优势,将原材料的采购和生产转移到中国等发展中国家,即出口国主要集中于中国、韩国以及欧洲国家比利时。2021年中国、韩国、比利时出口PVC地板量占全球PVC出口量的82.22%,其中中国占比71.08%,韩国占比为6.08%,比利时占比5.06%。

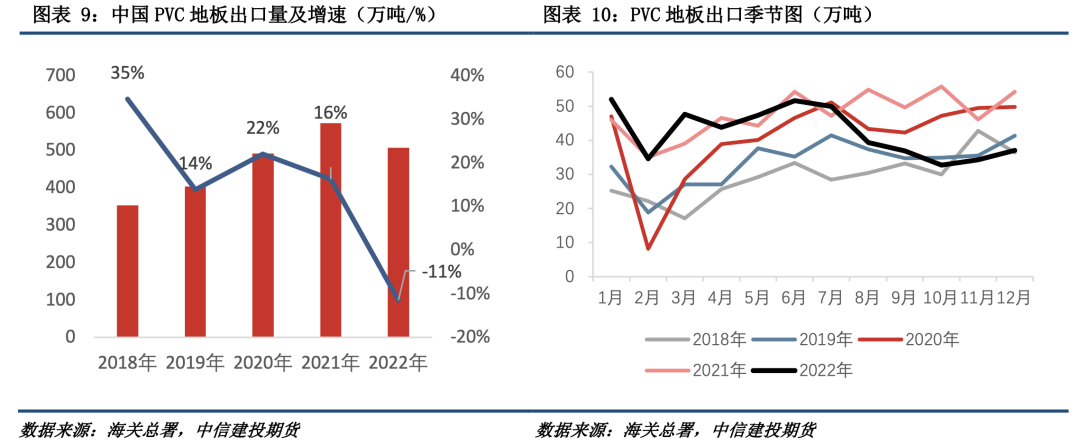

受到欧美等国家和地区PVC地板进口需求的持续快速增长,我国PVC地板出口规模也不断增长,根据中国海关的数据,我国出口PVC地板从2018年度的354.1万吨增加到2022年度的507.07万吨,年化增长率9.39%。中国PVC地板主要出口至美国、加拿大、德国、澳大利亚、荷兰,出口量占比49.69%、7.26%、4.16%、3.23%、2.99%,其中美国是中国PVC地板最大的出口流向国。中国PVC地板2022年全年出口量507.07万吨,与2021年相比,同比下降11.47%。

04 美国是中国PVC地板主要出口国

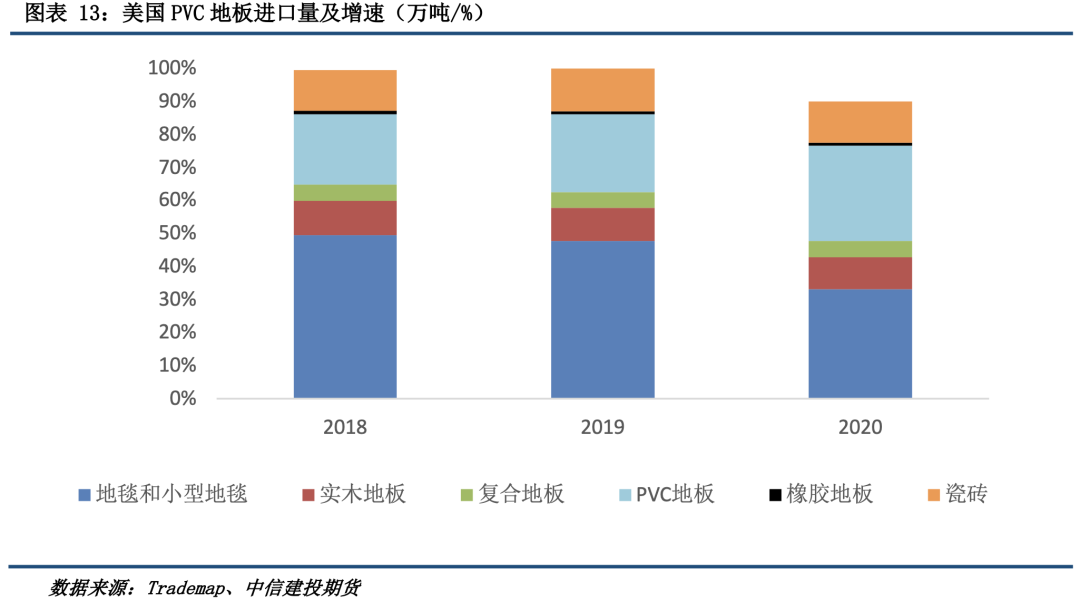

美国地板市场PVC地板市场主要由地毯、实木地板、瓷砖、PVC地板组成,2018年,地毯占地板比例接近50%,但在2018-2020年持续下跌,相反,PVC地板市场份额逐渐提高,市场规模逐渐扩大。

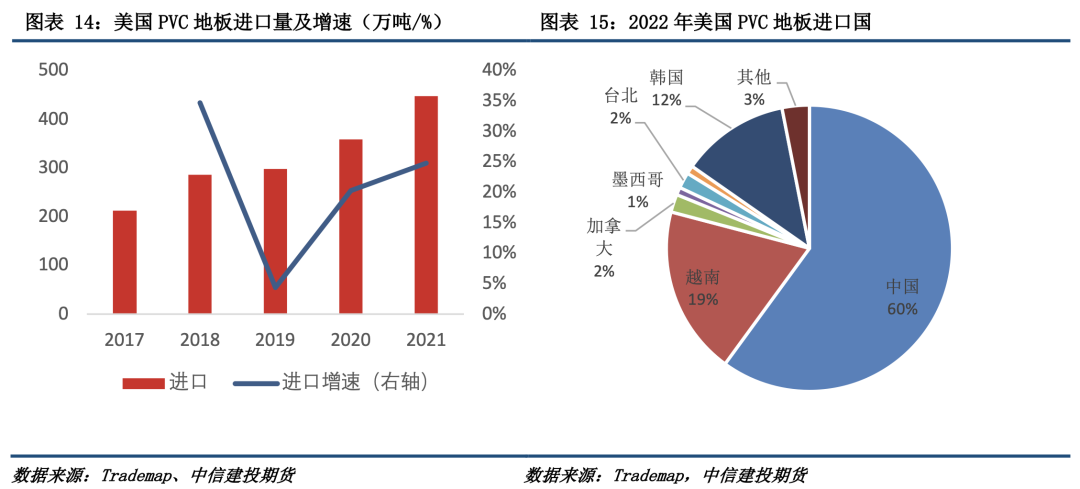

美国是PVC地板最主要的进口国,近年,美国PVC地板需求量持续增加,带动进口高速增长,2017年,美国PVC地板进口为174.99万吨,持续增长,至2021年,PVC地板进口量达到369.32万吨,年复合增长率为20.53%。美国主要从亚洲国家进口,其中以中国、韩国、越南为主,2021年,美国进口来源国家中,中国进口占比超过一半,达到60%,越南占比持续走高达到19%,韩国占比为12%。

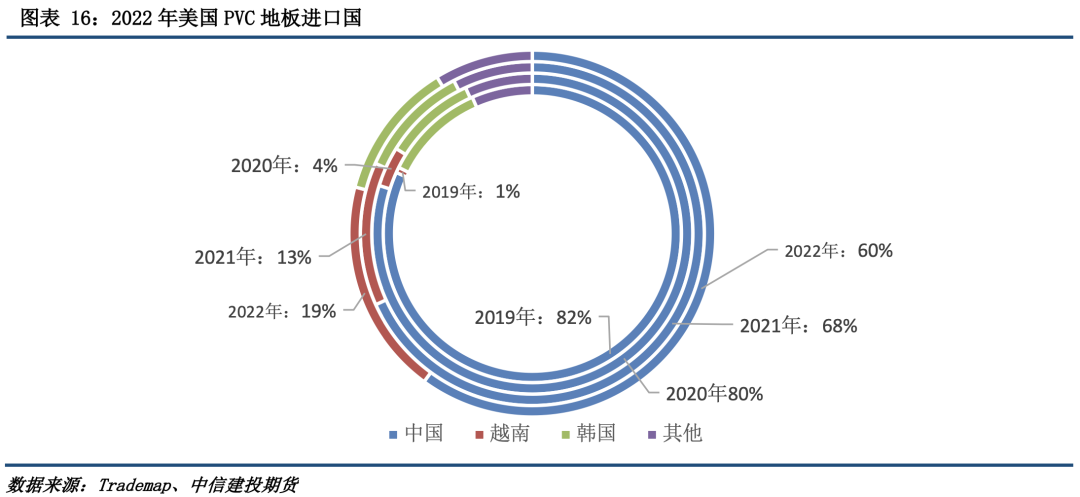

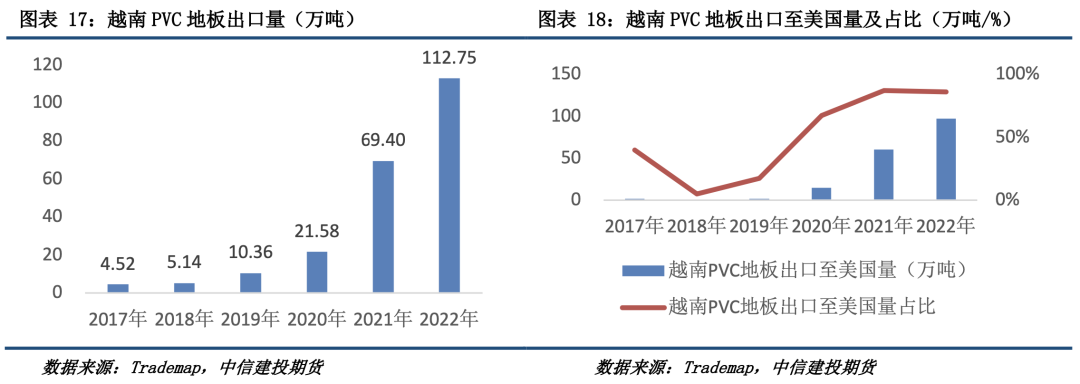

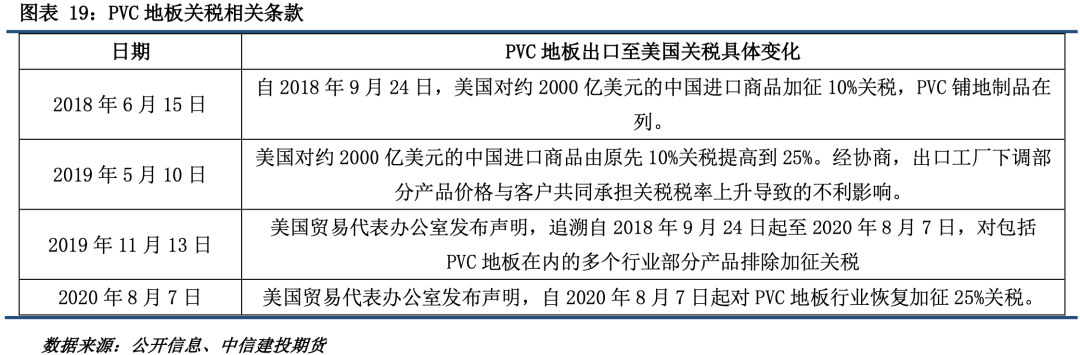

越南PVC地板也是美国PVC地板的主要进口来源,2022年美国PVC地板自越南进口量占其进口总量的19%。2022年美国同样是越南PVC地板的主要出口国,越南PVC地板出口至美国量占其出口总量的85.93%,越南PVC地板的出口自2019年起增幅大,主要原因在于关税。2018年起美国对中国进口商品加征关税,PVC地板在加征关税商品之列。由于关税等因素影响,在美国PVC进口来源国中,中国占比逐年下降,从2019年的81.72%降至2022年的60.04%,而相反,越南占比持续走高,从2019年的0.6%上升至2022年的19.05%。

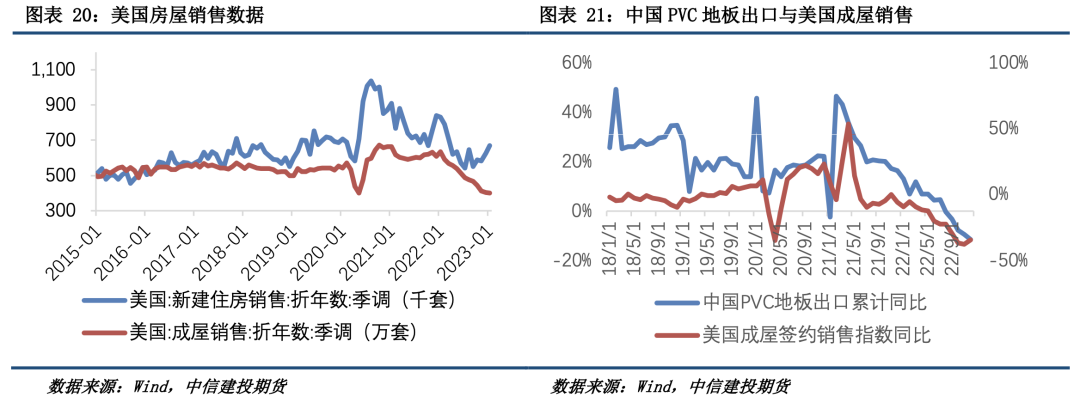

美国成屋销售数据显示,自2021年起,美国新建住房销售及美国成屋销售数据整体均呈下滑趋势。由于美国是中国PVC地板的主要出口国,从中国PVC地板出口与美国成屋销售的数据拟合来看,其关联度较高。因此在美国房地产进入下行通道后,其对中国出口PVC地板或难起到增量作用。

05 总结:2023年内需提振PVC地板,外需占比或持续下降

未来中国PVC地板的需求增速或源自中国国内需求增量,随着中国国内房地产行业的发展以及家装市场对PVC地板的使用偏好增加,均有可能加速PVC地板替代实木地板和地毯,增加PVC地板在国内的市场占有率。外需方面,PVC地板主要出口美国,因美国房地产市场降温以及关税问题,中国PVC地板出口至美国增速放缓或持续负增速。根据智研咨询统计,2020-2022年PVC地板外需占比分别为65%,55%,51%,外需占比下降。2022年中国出口至美国的PVC地板出口量占中国PVC地板出口量的50%,可简单定义中国出口至美国的PVC地板量约占中国PVC地板需求的25%。我们做了以下假设。

假设一:2023年PVC地板内需增长5%,出口外需增速0%,出口与2022年持平,则PVC地板增速约为2.27%。假设二:2023年PVC地板内需增长10%,出口外需增速0%,出口与2022年持平,则PVC地板增速约为4.71%。假设三:2023年PVC地板内需增长5%,出口外需增速-5%,则PVC地板增速约为-0.29%,即2023年PVC地板增速基本持平。假设四:2023年PVC地板内需增长10%,出口外需增速-5%,则PVC地板增速约为2.15%。保守估计情景三的概率大,乐观估计情景四的概率大。

因此,2023年PVC地板需关注国内需求端发力情况,内需提振PVC地板,外需占比或持续下降。

免责声明

报告中的信息、意见等均仅供查阅者参考之用,并非作为或被视为实际投资标的交易的建议。投资者应该根据个人投资目标、财务状况和需求来判断是否使用报告之内容,独立做出投资决策并自行承担相应风险。